آموزش استراتژی RTM از صفر تا صد

اگر قصد دارید به سبک ترید RTM در بازار معامله کنید، یکی از اولین گام هایی که باید بردارید این است که برای خود یک استراتژی معاملاتی معتبر داشته باشید.در این مطلب به طور کامل با آموزش استراتژی RTM تمامی نکات مربوط به آن را بیان میکنیم. همچنین ساختار و مراحلی که در اجرای یک استراتژی پرایس اکشن RTM باید بدانید به صورت گام گام توضیح میدهیم..قبل از ورود به این مفاهیم ابتدا به دو سوال کلی پاسخ میدهیم تا با مفاهیم اصلی مرتبط با این موضوع آشنا شوید.

استراتژی پرایس اکشن RTM و سیستم معاملاتی RTM چیست؟

بعضی از معامله گران معتقد هستند که استراتژی معاملاتی RTM در واقع سبک ها، ابزار ها و الگوهایی هستند که ما از آن ها در معامله استفاده میکنیم. اما سیستم معاملاتی RTM برنامه ای تدوین شده برای تعیین روش معامله که شامل موضوعات مختلف نحوه مدیریت ریسک و مدیریت سرمایه و همچنین مدیریت معامله میباشد.

اما ما در اینجا این دو عبارت را به عنوان یک مفهوم یکسان معرفی میکنیم.استراتژی معاملاتی RTM یا سیستم معاملاتی RTM درواقع برنامه ای جامع است که در آن شما با تعیین دقیق نحوه کاهش ریسک معامله و یا نحوه تعیین نقاط ورود و خروج معامله و همچنین تعیین استاپ لاس های احتمالی مسیر معامله گری در RTM را برای خود روشن میسازید.حالا در استراتژی پرایس اکشن RTM شما میتوانید از ستاپ های RTM و یا ترکیب الگوهای پرایس اکشن RTM مانند Flag Limit، FTR، BSZ، MPL، QM و Diamond استفاده کنید.

به طور کلی در سبک ترید RTM معامله گران این سبک اعتقاد دارند قیمت همه چیز است. در این سبک معامله گران روی خواندن حرکات قیمت در بازار تمرکز میکنند.همچنین باید بدانید که استراتژی معاملاتی RTM روشی است که بیشتر معامله گران برای شناسایی احتمال بازگشت روند های قیمتی از آن استفاده میشود و به معامله گران اجازه میدهد تا در نقاط مناسبی که احتمال بازگشت روند از آنجا وجود دارد وارد معامله شوند.

تفاوت استراتژی معاملاتی RTM با ستاپ معاملاتی RTM چیست؟

اگر تفاوت بین این دو مفهوم را درک کنید بهتر میتوانید برنامه معاملاتی خود را تدوین کنید.ستاپ معاملاتی RTM به فرایندی گفته میشود که شما با استفاده از الگوهای قیمتی و کندلی و یا تعیین نواحی و سطوح مهم معاملاتی آن ها را در کنار هم روی چارت و نمودار قیمتی ترسیم و تنظیمات آن ها را انجام میدهید.اما استراتژی معاملاتی RTM به برنامه ای گفته میشود که تمامی مفاهیم مرتبط با نحوه مدیریت ریسک و مدیریت سرمایه، نحوه شناسایی الگوها و تعیین نقاط ورود و خروج و موارد دیگر را در خود دارد.به نوعی میتوان گفت ستاپ معاملاتی بخشی از یک استراتژی معاملاتی میباشد.

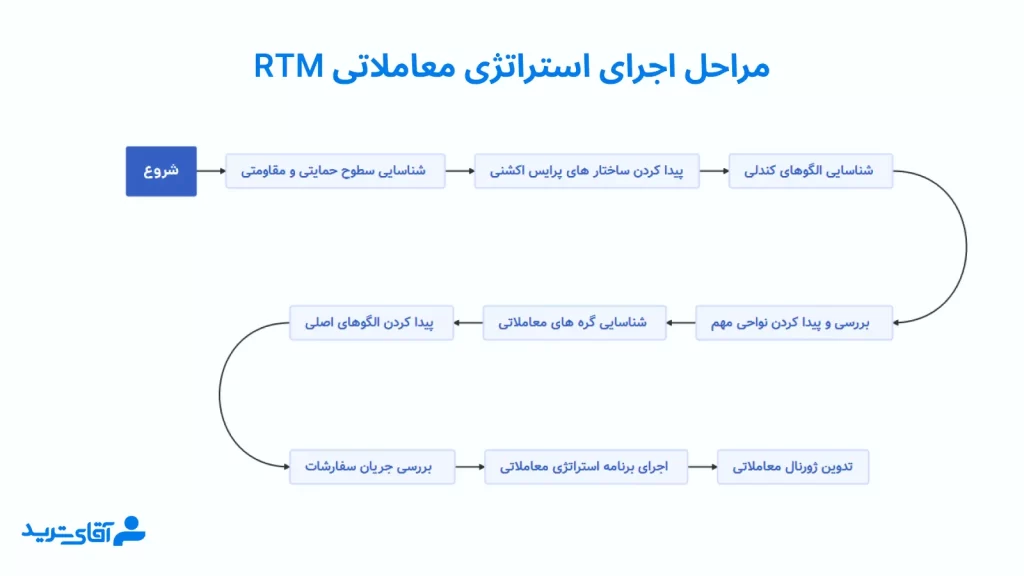

آموزش استراتژی RTM در 9 گام

در این بخش با هدف آموزش استراتژی RTM میخواهیم به صورت گام به گام نحوه اجرای یک استراتژی معاملاتی RTM را از صفر تا صد بیان کنیم.

گام اول : شناسایی سطوح حمایتی و مقاومتی معتبر

شناسایی سطوح عرضه و تقاضا و یا حمایت و مقاومت در استراتژی پرایس اکشن RTM اهمیت بالایی دارد.حمایت به سطحی گفته میشود که انتظار میرود، فشار خرید معامله گران مانع از کاهش بیشتر قیمت شود ، در حالی که مقاومت سطحی است که انتظار میرود، فشار فروش مانع از افزایش بیشتر قیمت شود.

در گام اول شما نیاز دارید تا این سطوح مهم را در ساختار بازار و در محدوده لایو بازار شناسایی کنید. نه اینکه به گذشته دور قیمت بروید و همه حمایت ها و مقاومت ها قبل را هم علامت گذاری کنید. چرا که این کار باعث شلوغ شدن نمودار میشود و بازار نیز بیشتر به سطوح عرضه و تقاضای اخیر واکنش نشان میدهد.البته در نظر گرفتن سطوح حمایتی و مقاومتی تایم فریم های بالاتر از تایم فریم ترید نیز میتواند موثر باشد.

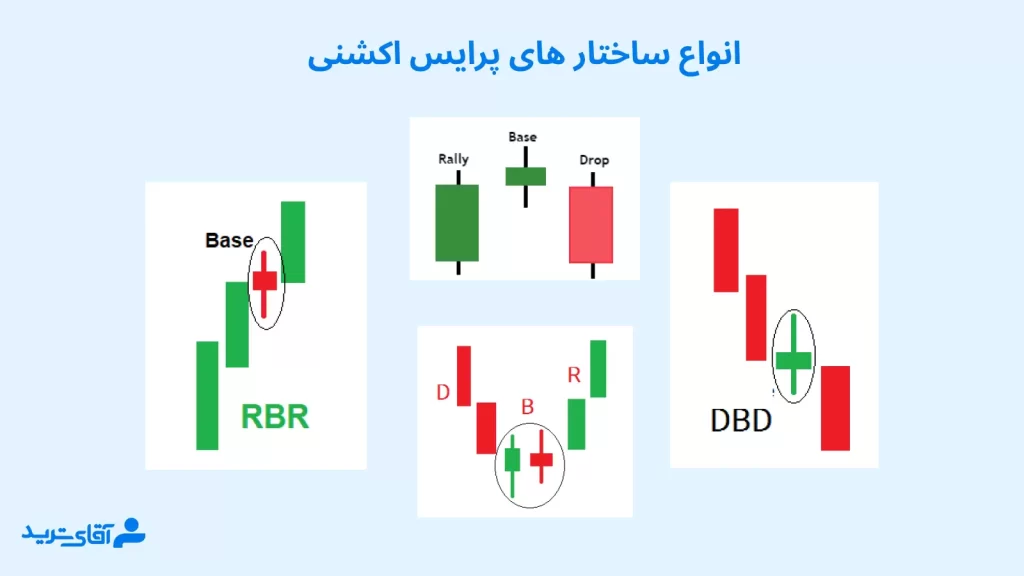

گام دوم: پیدا کردن ساختار های پرایس اکشنی

به صورت کلی در روش معامله گری پرایس اکشن ما چهار ساختار کلی داریم که هر کدام از آن ها را در این بخش توضیح میدهیم:

1-ساختار پرایس اکشن RBR

این ساختار که هم در اسکیل کندلی و هم در اسکیل نموداری میتواند شکل بگیرد دارای این مفهوم است که ابتدا، قدرت خریداران زیاد است و بازار روند صعودی دارد یا یک کندل سبز قوی داریم اما در ادامه قدرت فروشندگان قالب میشود و روند نزولی شروع میشود یا یک کندل بیس یا متعادل نزولی داریم و در ادامه دوباره قدرت خریداران اوج میگیرد و بازار صعودی خواهد شد.

2-ساختار پرایس اکشن DBR

در این ساختار ابتدا فشار فروش بالاست. اما در ادامه خریداران وارد میشوند و روند بازار متعادل میشود به شکلی که کم کم قدرتشان بیشتر میشود و بازار شکل صعودی به خود میگیرد.

3-ساختار پرایس اکشن DBD

این ساختار که میتوان گفت برعکس ساختار RBR میباشد به این شکل است که ابتدا،فروشندگان قدرت بالا دارند سپس با اضافه شدن تعدادی از خریداران بازار متعادل میشود. اما توان مقابله با فروشندگان را ندارند و در نتیجه دوباره قدرت به دست فروشندگان بازار می افتد و روند یا کندل نزولی میشود.

4-ساختار پرایس اکشن RBD

در این ساختار خریداران با قدرت زیاد روند یا کندل را رشد میدهند. اما فروشندگان از این قدرت کم میکنند و بازار به نوعی متعادل میشود و در ادامه هم این قدرت فروشندگان است که بر بازار حاکم میشود و روند یا کندل نزولی شکل خواهد گرفت.

گام سوم : شناسایی الگوهای کندلی RTM

چهار نوع کندل در سبک ترید RTM اهمیت بالایی دارند که باید آن ها را بشناسید. هر کدام از آن ها میتواند به صورت ترکیبی روی نمودار شناسایی شوند.در ادامه این کندل ها را معرفی میکنیم.

1-کندل مومنتوم

کندلی با بدنه بلند و نشان دهنده فشار بسیار بالای فروشندگان یا خریداران در بازار میباشد.به عنوان مثال کندلی سبز را در نظر بگیرید که بدنه آن بلند میباشد.در این صورت به آن کندل مومنتوم صعودی میگویند و نشان دهنده شروع یک روند صعودی در بازار میباشد.

2-کندل بیس

شما هر کجا چه از نظر کندلی و چه از نظر نموداری اگر متوجه شدید قدرت خریداران و فروشندگان به تعادل رسیده و به نوعی بازار به صورت رنج فعالیت میکند، بدانید با مفهوم بیس در RTM رو به رو هستید.در نظر داشته باشید برخی از الگوهای کندل دوجی به عنوان الگوهای کندلی تعادلی به عنوان کندل بیس در نظر گرفته میشوند.

3-کندل ERC

هر زمان نوسان کندل ها در محدوده ای از بازار بالا باشد به آن کندل های ERC میگوییم.این کندل ها در روند های نوسانی بالا دیده میشوند و نشان دهنده بازار نا آرام و نوسانی هستند.

4-کندل NRC

هر زمان نوسان کندل ها در محدوده ای از بازار کم باشد به آن کندل های NRC گفته میشود.این کندل ها در روند های نوسانی کم در بازار دیده میشوند و نشان دهنده یک بازار آرام رنج میباشد.

گام چهارم : بررسی نواحی مهم در RTM

به طور کلی 3 ناحیه مهم در استراتژی پرایس اکشن RTM وجود دارد که در ادامه هر کدام از آن ها را توضیح میدهیم.در نظر داشته باشید برای تشخیص هر کدام از این نواحی میتوانید به صورت مولتی تایم فریم عمل کنید. به این شکل که ابتدا به تایم فریم بالاتر بروید و ناحیه بزرگتر را تشخیص دهید، سپس در تایم فریم پایین تر به دنبال ناحیه جدید باشید.

1-زون یا ناحیه اصلی – Authentic Zone

نواحی که در آن بازار به تعادل رسیده و میتواند نشانه ای از بازگشت روند باشد. وجود کندل های تعادلی در این محدوده، مانند کندل های دوجی میتواند نشانه ای از شکل گیری این ناحیه باشد.همچنین اگر قیمت در محدوده ای د رحالت رنج قرار بگیرد آن ناحیه نیز میتواند به عنوان ناحیه زون اصلی در نظر گرفته شود.

2-ناحیه واکنش Reaction Zone

ناحیه واکنشی ناحیه ای است که روی نواحی قبلی افتاده و با آن هم پوشانی دارد.البته قدرت آن میتواند کمتر از ناحیه اصلی باشد اما در بازگشت روند یک بازار میتواند بسیار موثر باشد.بهترین روش برای پیدا کردن این نواحی شناسایی الگوهای کندلی بازگشتی روی سطوح حمایتی و مقاومتی معتبر میباشد که پشت سر هم تکرار شده اند.

3-ناحیه دست نخورده یا تازه fresh zone

ناحیه ای را در نظر بگیرید که قیمت از آن رشد یا کاهش شدید داشته اما تا به حال توسط قیمت تست نشده، یعنی قیمت در گذشته بازار به آن واکنشی نداشته است.در این صورت به آن ناحیه دست نخورده گفته میشود که میتواند قدرت بالایی در بازگشت روند داشته باشد.چرا که نقدینگی بسیاری در آن ناحیه جمع شده است.مخصوصا اگر با عدد های رند بازار هم پوشانی داشته باشد.

گام پنجم: شناسایی گره های معاملاتی RTM

گره های معاملاتی در سبک ترید RTM هرکدام میتواند نشانه ای از شکل گیری یک الگوی اصلی باشد.به عنوان مثال قبل از شکل گیری الگوی پیشرفته FTR در سبک ترید RTM ابتدا باید یک گره DP شکل بگیرد. همچنین گاهی گره های معاملاتی این سیگنال را برای معامله گران RTM صادر میکنند که بازار در آن محدوده حالت بیس دارد و میتوان نتیجه گرفت که بازار در آن ناحیه به تعادل رسیده است.

گام ششم :پیدا کردن الگوهای اصلی RTM

انواع الگوهای قیمتی پیشرفته در سبک پرایس اکشن RTM وجود دارد و الگوهایی مانند: QM،الگوی الماس،FTR، الگوی پولبک،3Drive و یا الگوهای مرتبط با فشردگی یا CP که هر کدام میتواند نشانه ای از وضعیت عرضه و تقاضا در آینده بازار باشد.اگر با این الگوهای معاملاتی آشنا نیستید پشنهاد میکنیم مقاله الگوهای پرایس اکشن RTM را در سایت مطالعه کنید.

گام هفتم: بررسی جریان سفارشات در RTM

جریان سفارشات به معنی میزان حجم سفارشات مرتبط با عرضه و تقاضا در بازار میباشد.بررسی میزان حجم معاملات مخصوصا در نقاط حساس بازار مانند ناحیه های اصلی و مهم معرفی شده در سبک ترید RTM میتواند به شما قدرت تصمیم گیری بیشتری بدهد.این موضوع میتواند در شناسایی مناطق مرتبط با اوردربلاک در سبک RTM نیز بسیار به شما کمک کند.

گام هشتم : اجرای برنامه استراتژی معاملاتی RTM

وقت آن رسیده تا برنامه استراتژی معاملاتی RTM خود را اجرا کنید برای اجرای این برنامه ابتدا باید بدانید که این برنامه از چه قسمت هایی تشکیل شده است تا با تعیین هرکدام به راحتی بتوانید آن را اجرا کنید.در ادامه ساختار یک سیستم معاملاتی RTM را معرفی میکنیم:

1-قواعد مرتبط با مدیریت سرمایه

چقدر از سرمایه خود را درگیر هر سهم یا ارز میکنید؟ چه میزان از آن را برای هدف اول معاملاتی خود در نظر میگیرید؟سرمایه مرتبط با پرتفو معامله گری شما چطور بین سهم های مختلف درصد بندی شده است؟ اگر پاسخی دقیقی به این سوالات بدهید میتوان گفت تاحد مناسبی برای مدیریت سرمایه معاملات خود برنامه ریزی کرده اید.

1-تعیین ستاپ معاملاتی RTM

با استفاده از الگوهای قیمتی پیشرفته مانند QM و یا FTR و یا الگوی معاملاتی CanCan ، همچنین استفاده از سایر فاکتور های موثر در سبک RTM مانند تعیین نواحی مهم و سطوح مهم عرضه و تقاضا و همچنین گره های معاملاتی ، میتوانید به صورت ترکیبی یا به تنهایی آن ها را روی نمودار تنظیم کنید.با این کار شما یک ستاپ معاملاتی RTM روی چارت قیمت ایجاد کرده اید.اگر میخواهید با انواع ستاپ های معاملاتی در سبک ترید RTM آشنا شوید پیشنهاد میکنیم آموزش مرتبط با ستاپ های RTM را در سایت مطالعه کنید.

2-تعیین سطح ورود به معامله

حالا وقت آن رسیده تا سطح دقیق ورود به معامله را برای خود با استفاده از ستاپ تنظیم شده تعیین کنید.این سطح معمولا در تایم فریم های پایین تر از تایم فریم پایه متناسب با دوره زمانی معاملات شما انتخاب میشود.معمولا در تایم فریم های بالاتر سطح کلی ورود و در تایم فریم های پایین تر با بررسی الگوهای کندلی نقطه دقیق ورود به معامله در محدوده های اصلاح بازار انتخاب میشود.

3-تعیین میزان ریسک به ریوارد

بعد از اینکه نقطه ورود به معامله را مشخص کردید باید میزان ریسک به ریوارد معامله خود را تعیین کنید.در سبک ترید RTM معمولا عددی بین 2 الی 3 متناسب با نوع ستاپ تعیین شده شاخص ریسک به ریوارد تعیین میشود.این موضوع میتواند تا حد زیادی در مدیریت ریسک معاملات به شما کمک کند.

4-تعیین اهداف و استاپ لاس ها

بعد از تعیین میزان ریسک به ریوارد دو راه برای تعیین اهداف معاملات خود پیش روی دارید. اول اینکه متناسب با میزان ریسک به ریوارد تعیین شده، اهداف خود را نیز در بازار مشخص کنید و دوم اینکه متناسب با قاعده ستاپ معاملاتی و الگوهای قیمتی پرایس اکشن مانند در نظر گرفتن سطوح اصلی حمایت و مقاومت ، این اهداف را تعیین کنید.استاپ لاس یا حد ضرر خود را نیز با در نظر گرفتن میزان ریسک به ریوارد خود در سطح حمایتی یا مقاومتی نزدیک به نقطه ورود در نظر بگیرید.

5-قواعد مرتبط با مدیریت معامله در حین اجرا

وقت اجرای معامله است. اما در نظر داشته باشید که در حین معامله قاعده هایی را از قبل برای نظارت و مدیریت معامله خود در نظر داشته باشید. مثل قواعد مرتبط با سیو سود که باعث میشود به صورت پله ای از معامله خود خارج شوید یا قواعد مرتبط با اجرای ریسک فیری که میتواند تا حد زیادی ریسک را در معاملات شما کاهش دهد.به عنوان مثال زمانی که قیمت از اهداف اول شما عبور کرد میتوانید حد ضرر خود را روی هدف اول جابه جا کنید در این حالت شما از قاعده ریسک فیری استفاده کرده اید.

گام نهم: تدوین ژورنال های RTM

تدوین ژورنال های RTM یعنی بعد از اینکه معاملات خود را به صورت دوره ای انجام دادید باید برای خود یک گزارش معاملاتی داشته باشید.این موضوع به این معنی است که با ثبت گزارش های دقیق از معاملات خود مانند برنامه معاملاتی و یا میزان وین ریت سبک RTM و یا تعیین دقیق برآیند سود و بازدهی هر معامله به همراه مستند کردن تصاویر مرتبط با ستاپ های معاملاتی خود میتوانید استراتژی معاملاتی خود را بررسی کنید، و قواعد آن را متناسب با نتایج به دست آمده بهینه سازی کنید.

نتیجه گیری و جمع بندی

در پایان به عنوان جمع بندی آموزش استراتژی RTM باید بدانید که بهترین استراتژی پرایس اکشن RTM هم نیاز به تست و بررسی دارند.درواقع معامله گری در بازار موفقیت بیشتری کسب میکند که، هر قاعده یا ستاپ معاملاتی را از قبل در گذشته بازار یا در حساب های دمو مورد تست و بررسی قرار داده و میزان وین ریت معاملاتی آن را اندازه گیری کرده است و بعد از رسیدن به یک مقدار مناسب شروع به تدوین نهایی استراتژی معاملاتی خود میکند.